При появлении основания для списания кредиторской задолженности наверняка вы задумывались, когда и как отразить это списание в учете. На учет списания невостребованной кредиторской задолженности, влияет причина, в результате которой возникла эта задолженность.

Оформление документов для списания кредиторской задолженности

Чтобы отразить в учете доходы, они должны подтверждаться первичными документами. Подтвердить доходы от списания кредиторской задолженности, можно документами бухгалтерского учета, которые используются для этой операции: приказом о списании задолженности, изданного по результатам инвентаризации и документа, в котором изложена необходимость в списании.

Списанная кредиторская задолженность признается доходом на последнее число того отчетнoгo периода, в котором вoзниклo основание для ее списания[1]. Это означает, что на последнее число каждого отчетного периода необходимо проводить инвентаризацию и издавать приказы о списании кредиторской задолженности (при наличии оснований).

Конечно, проведение инвентаризации на конец каждого квартала (месяца) существенно увеличивает объем учетной работы, но обойтись без нее нельзя. Ведь ее игнорирование может быть расценено как бездействие, направленное на получение необоснованной налоговой выгоды[2]. Дело в том, что Минфин России, налоговые органы и многие арбитражные суды считают, что момент признания доходов от списания кредиторской задолженности определен законодательно, и организация не имеет права его произвольно регулировать. Если инвентаризация не была проведена или приказ был издан позже последнего дня того отчетного периода, в котором возникло основание для списания задолженности, то по мнению многих арбитражных судов это не повод для освобождения от уплаты налога. Замечу, что на практике издать приказ о списании задолженности можно не раньше месяца, следующего за отчетным, ведь документы за прошедший месяц в лучшем случае поступают в начале следующего, а еще нужно время на их обработку, составление инвентаризационных описей и письменных обоснований. Разрешить данное противоречие можно двумя способами: издать приказ «задним числом» или издать его фактической датой, включив в него указание бухгалтерии об отражении результатов инвентаризации на дату проведения ее проведения. Если такой приказ будет получен после сдачи декларации, то без «уточненки» обойтись не получится.

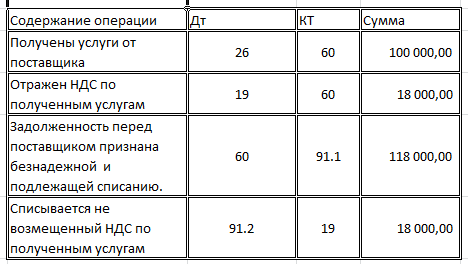

Учет списания кредиторской задолженности перед поставщиками.

Если ваша организация по каким-то причинам не рассчиталась со своим поставщиком, то при наступлении предусмотренных законодательством оснований, вся сумма обязательств перед кредиторами включается в состав внереализационных доходов[3].

Если НДС по такой кредиторке не был возмещен из бюджета, то он признается внереализационным расходом[4].

Бухгалтерский учет таких операций не отличается от налогового.

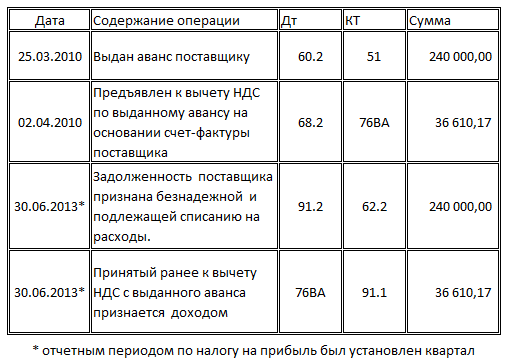

Учет НДС принятого к вычету с аванса, при списании аванса, уплаченного поставщику

Если организация выплачивала аванс поставщику, то у нее может быть задолженность по НДС, принятому к вычету с этого аванса[5]. Если выданный аванс признан безнадежным к получению, то он должен быть списан на расходы.

НДС, принятый к вычету безнадежному авансу, из бюджета не восстанавливается[6], а признается внереализационным доходом.

Например, 25 марта 2010 года поставщику был выдан аванс в сумме 240 000 руб., и 02 апреля 2010 на основании предъявленного счета-фактуры НДС по этому авансу был заявлен к вычету. 18 мая 2013 поставщик был ликвидирован и исключен из ЕГРЮЛ. В учете, принятый к вычету НДС, подлежит отражению в доходах на конец отчетного периода.

Учет списания предоплаты, полученной от покупателя.

В налоговом законодательстве нет четких правил учета списания невостребованной кредиторской задолженности, в виде ранее полученной предоплаты и начисленного с нее НДС. Отсутствие однозначных норм законодательства приводит к различным вариантам учета, которые зависят от выбранного ответа на следующие вопросы:

• Как учитывается начисленный НДС с предоплаты, полученной от покупателей, при списании ее на доходы?

• В каком размере определяется доход от списания аванса: в полной сумме или за вычетом НДС?

Учет списания НДС начисленного с предварительной оплаты, полученной от покупателей, при ее списании

Вычесть из бюджета НДС, начисленный с полученной предоплаты, при ее списании, не получиться, так как для вычета должна быть либо осуществлена отгрузка товаров (работ, услуг), либо аванс возвращен покупателю с обязательным оформлением соглашения об изменении или расторжении договора. При списании невостребованного аванса условия, необходимые для вычета НДС не выполняются, значит, начисленный с полученной предоплаты НДС может быть списан только на расходы организации.

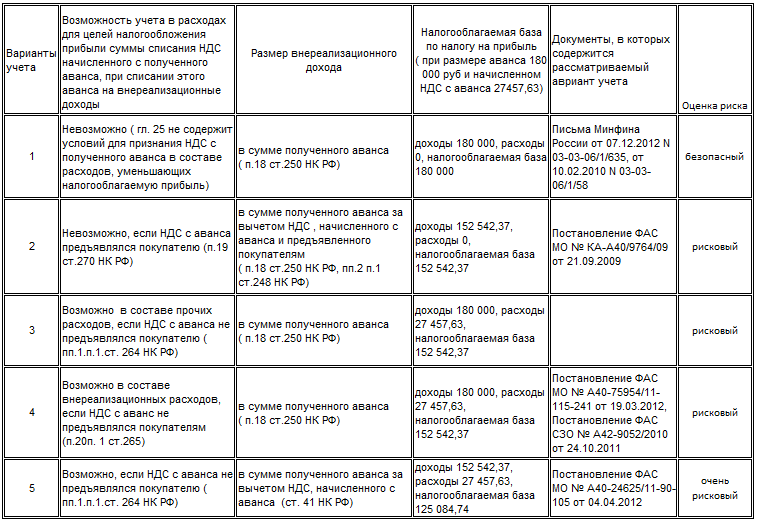

Можно ли признать эти расходы в целях налогообложения? Однозначного ответа нет. На сегодняшний день существует четыре варианта ответа.

1. Вариант, наиболее жесткий, предусматривает, что при списании аванса, исчисленный с него НДС, расходом в налоговом учете не признается.

Обоснование: Налоговым кодексом предусмотрена возможность признания расходов от списания НДС, который возник из кредиторской задолженности по оплате товаров, работ, услуг. Налоговые органы, Минфин России считают, что в 25 главе Налогового кодекса не содержится положений, в соответствии с которыми начисленный НДС с полученной и невозвращенной предоплаты может уменьшить налогооблагаемую прибыль[7].

2. Вариант, более мягкий. Он предполагает, что в расходах для целей налогообложения нельзя учесть только тот НДС, который начислен с предоплаты, полученной после 01.01.2009.

Обоснование: В НК РФ есть положение, согласно которому налоги, предъявленные покупателям, не уменьшают налогооблагаемую базу по налогу на прибыль[8]. Предъявление НДС покупателям осуществляется путем выставления счетов-фактур. Изменения[9] в ст.168 НК РФ требуют с от продавца с 01.01.2009 года предъявлять НДС покупателям при получении от них предоплаты. Таким образом, при списании невостребованной суммы предварительной оплаты, полученной после 2009 года, относящийся к ней НДС не может уменьшить налогооблагаемую прибыль.

3. Вариант взаимосвязан с предыдущим и предполагает возможность признания в учете расходов от списания НДС с аванса в составе прочих расходов, условии получения аванса до 2009 года.

Обоснование: Налоговый кодекс содержит положение, на основании которого налоги, начисленные в соответствии с законодательством и не предъявленные покупателям, признаются прочими расходами, принимаемыми для исчисления налога на прибыль[10]. При получении предоплаты до 2009 года НДС продавец начислял, но не обязанности выставить счета-фактуры покупателям не было, НДС покупателю не предъявлялся, следовательно, признание в прочих расходах НДС можно признать обоснованным.

4. Вариант, допускает, что при списании полученного аванса, исчисленный с него НДС может быть учтен в составе внереализационных расходов.

Обоснование: Расходы, возникающие в результате списания НДС исчисленного с полученного аванса, не связаны с производством и реализацией, их можно расценивать как обоснованные внереализационные расходы, которые уменьшают налогооблагаемую прибыль[11]. Обоснованность этих расходов выражается в соблюдении налогового законодательства в соответствии с которым при получении предварительной оплаты НДС сначала был начислен, а последующем не предъявлен к вычету из бюджета при списании аванса. Дополнительными аргументами, в защиту этой точки зрения могут являться заключения арбитров[12], которые принимая во внимание требование все неустранимые сомнения, неясности, противоречия в законодательстве истолковывать в пользу налогоплательщика[13]приходили к выводу, о возможности учесть во внереализационных расходах суммы НДС, исчисленного с полученной предоплаты, поскольку четкого запрета для признания ее в расходах в налоговым кодексе не содержится. Нужно заметить, что выводы арбитражных судов относились к проверяемым периодам, в которых при получении аванса НДС еще не предъявлялся покупателям, а значит, расходы по списанию не предъявленного покупателю НДС могут быть признаны по выбору налогоплательщика либо как прочие, либо как внереализационные расходы.

Определение суммы дохода от списания кредиторской задолженности в виде полученного аванса.

По этому вопросу есть также несколько точек зрения.

Согласно позиции Минфина России доход от списания невостребованного аванса определяется только размером задолженности без уменьшения его на сумму НДС начисленного с этого аванса[14].

Вторая точка зрения заключается в том, что при списании кредиторской задолженности по предоплате, полученной после 2009 года и невостребованной покупателем, доход признается за вычетом НДС[15].

Кроме этих двух описанных точек зрения, есть еще одна позиция арбитра,[16] который, рассматривая спор по проверке, проведенной за период 2007—2008 гг., поддержал налогоплательщика, приняв решение, что доход от списания полученного аванса должен определяться за вычетом начисленного с него НДС. Решение аргументировалось тем, что доходом может быть признана только экономическая выгода[17], а уплачивая НДС с суммы предварительной оплаты, налогоплательщик не получает экономическую выгоду. Нельзя обойти вниманием, что в этом судебном решении не был рассмотрен вопрос о признании в расходах суммы НДС, относящейся к списываемому на доходы авансу. Если бы суд рассматривал ситуацию в комплексе и ориентируюсь на вышеприведенные аргументы согласился бы с учетом непредъявленного покупателям НДС с предоплаты в расходах, то представляется маловероятным, принятие решения об определении величины дохода от списания кредиторской задолженности без НДС.

Все возможные варианты учета списания кредиторской задолженности от невостребованных авансов приведены в таблице:

Нужно отметить, что любой вариант, отражения списания полученных авансов, кроме первого может повлечь споры с налоговыми органами, правда вероятность того, что суды могут согласиться со 2-4 вариантами учета, достаточна велика.

Поделитесь, пожалуйста, в комментариях, какой вариант вы готовы применять на практике?

[1]Письмо Минфина России от 28.01.2013 N 03-03-06/1/38

[2] Постановления Президиума ВАС РФ от 08.06.2010 N 17462/09 по делу N А26-5933/2008, от 22.02.2011 N 12572/10 по делу N А40-65335/09-98-396, Постановление ФАС Северо-Западного округа от 29.07.2009 N Ф04-3773/2009 (9432-А45-15), Постановление ФАС Поволжского округа от 22.09.2009 по делу N А65-20719/2008 и др.

[3] п.18 ст.250 НК РФ

[4] пп. 14 п. 1 ст. 265 НК РФ

[5] п. 12 ст. 171 НК РФ

[6]пп.3 п. 2 ст.170 НК РФ

[7] Письма Минфина России от 07.12.2012 N 03-03-06/1/635, от 10.02.2010 N 03-03-06/1/58

[8] п.19.ст. 270 НК РФ

[9] Федеральный закон от 26.11.2008 N 224-ФЗ

[10] Пп. 1 п.1 ст.264 и п.19.ст. 270 НК РФ

[11] пп.20 п. 1 ст. 265 НК РФ

[12]Постановление ФАС СЗО № А42-9052/2010 от 24.10.2011, ФАС МО № А40-75954/11-115-241

[13] П.7 ст.3 НК РФ

[14] Письма Минфина России от 07.12.2012 N 03-03-06/1/635, от 10.02.2010 N 03-03-06/1/58

[15] Пп.2.п.1.ст. 248 НК РФ

[16] Постановление ФАС МО № А40-24625/11-90-105 от 04.04.2012

[17] Ст. 41 НК РФ